Ирина Горлова, генеральный директор компании SMD

Ирина Горлова, генеральный директор компании SMD

Развитие фармацевтического рынка Украины в прошлом году находилось под воздействием внешних факторов.

Несмотря на продолжающиеся военные действия, экономика Украины постепенно восстанавливается. После экономического спада совокупно в размере 16 % в 2014 – 2015 гг., вызванного кризисом вследствие военной агрессии России, ВВП в 2016 г. вырос на 2,3 %, в 2017 – на 2,5 %, в 2018 – на 3,4 % (по данным НБУ).

Инфляция снизилась с 43 % в 2015 г. до 9,8 % в 2018. Обменный курс стабилизировался на уровне 27 UAH / USD. Все эти факторы cпособствовали увеличению доходов населения.

Введение безвизового режима привело к усилению трудовой миграции. По разным оценкам, за рубежом работают от 2 до 6 млн человек, но наиболее объективные данные говорят о 2,7 млн постоянных трудовых мигрантов. Меняющийся состав населения приводит к смене структуры потребления на рынке лекарственных средств, изделий медицинского назначения и косметических товаров. Работающие за рубежом граждане являются источником дохода для своих близких, поддерживая их в том числе и в покрытии затрат на услуги здравоохранения.

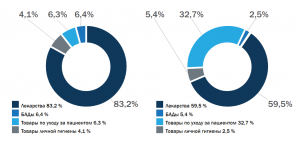

По итогам 2018 г. рынок лекарственных средств в закупочных ценах (в USD) вырос на +11 % и составил почти USD 2 млрд. Рынок восстановил свои темпы роста в денежном выражении, но в натуральном – по-прежнему демонстрирует негативную динамику из-за продолжающейся «чистки» ас-сортимента местных производителей. Традиционные препараты (например, метамизол, корвалол, папаверин) покидают рынок вместе с поколением, привыкшим к их употреблению.

На рынке произошли важные изменения модели распределения лекарственных средств: инсулины больше не покупаются за счет региональных субвенций. Государство компенсирует стоимость этих средств напрямую аптекам, специализирующимся на их закупках и адресной доставке пациентам.

С начала года введен Национальный перечень лекарственных средств, ставший приоритетным для закупок больницами. При его создании был взят за основу Перечень основных лекарственных средств, разработанный ВОЗ. Лечебное учреждение сначала должно покрыть потребность в препа-ратах из Национального перечня, а затем закупать другие лекарственные средства. Это новшество привело к изменению структуры закупок лекарственных средств клиниками системы здравоохранения.

В состав Национального перечня входит 427 МНН. В структуре закупок по Перечню первые 60 МНН составляют 72 % всех закупок.

Государственное участие в лекарственном обеспечении населения увеличилось в сравнении с показателем прошлого года с 14 до 16 % от общего рынка. Особенно важно, что это происходит в условиях снижения цен в государственном сегменте и значительного увеличения поставок в системе централизованных поставок.

В розничном сегменте в денежном выражении по-прежнему лидируют иностранные компании- производители, занимающие 68 % рынка в UAH и 33 % – в упаковках. Они являются драйверами рынка с положительным ростом как в денежном выражении (+13 %), так и в упаковках (+1,2 %). Отечественные компании растут в два раза медленнее в UAH (+7 %) и падают в упаковках (-10 %).

Еще один драйвер рынка – сегмент рецептурных препаратов. Он составляет 65 % в денежном выражении и 41 % в упаковках; растет (+13 %) в UAH и снижается (-2,5 %) в упаковках.