КЛЮЧОВІ ФАКТИ ЩОДО ЕКОНОМІЧНОГО РОЗВИТКУ УКРАЇНИ1

Україна є однією з найбільших країн Європи. За абсолютним обсягом ВВП наша країна посідає 56-те місце у світі, а за рівнем ВВП на душу населення – 119-те. За даними Світового банку2, ВВП на душу населення у 2021 р. становив USD 4836, середньорічний приріст за останні п’ять років (2017 – 2021 рр.) – 16,5% на рік. Україна має потужну фармацевтичну галузь, де працює понад 150 виробників. Країна є членом Pharmaceutical Inspection Cooperation Scheme(PIC/S)3, які відкривають широкі можливості для спрощення реєстрації та імпорту ліків до країн PIC/S. Потужності вітчизняних фармацевтичних виробників можна активніше використовувати для імпортозаміщення деяких ліків та виробів медичного призначення, а також для експорту.

Україна є однією з найбільших країн Європи. За абсолютним обсягом ВВП наша країна посідає 56-те місце у світі, а за рівнем ВВП на душу населення – 119-те. За даними Світового банку2, ВВП на душу населення у 2021 р. становив USD 4836, середньорічний приріст за останні п’ять років (2017 – 2021 рр.) – 16,5% на рік. Україна має потужну фармацевтичну галузь, де працює понад 150 виробників. Країна є членом Pharmaceutical Inspection Cooperation Scheme(PIC/S)3, які відкривають широкі можливості для спрощення реєстрації та імпорту ліків до країн PIC/S. Потужності вітчизняних фармацевтичних виробників можна активніше використовувати для імпортозаміщення деяких ліків та виробів медичного призначення, а також для експорту.

Ринок за продуктовими категоріями

Категорія, яка «виросла» за рік війни, це засоби для догляду за пацієнтами (+27% у грошовому (UAH) вимірі, MAT за березень 2023 р. проти MAT за березень 2022 р.).

Частка пов’язаних з війною категорій зросла найбільшою мірою серед товарів для догляду за пацієнтами (хірургічні матеріали, засоби для догляду за ранами, штучні суглоби тощо).

Показники засобів особистої гігієни були кращими, ніж на загальному ринку (-5% проти -18% відповідно у вартісному (UAH) вимірі). Імовірніше, це відбулось через «перетікання» продуктів із зруйнованих/закритих супермаркетів і спеціалізованих магазинів до аптек як на постраждалих територіях, так і на тих, які прийняли максимальну кількість внутрішньопереміщеного населення (ВПН).

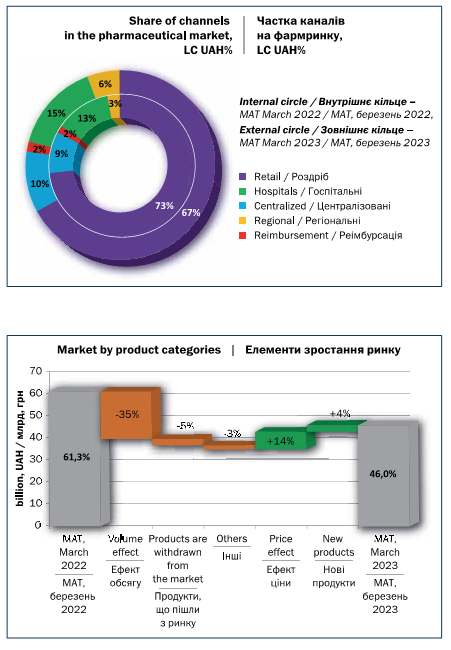

Ринок за каналами продажів

Обсяг державних закупівель значно зріс і становить 40% від загального обсягу продажів ринку MAT за березень 2023 р., що на 9% більше, ніж у попередньому році. Централізовані закупівлі, а саме закупівлі міжнародних закупівельних агенцій (UNFPA, UNDP, Crown Agents) та закупівлі, здійснені Центральним закупівельним агентством «Медичні закупівлі України», значно збільшили свою ринкову частку – до 16% за MAT у березні 2023 р. порівняно з 11% за аналогічний період минулого року. Суттєво зросли вплив на ринок і важливість програми реімбурсації «Доступні ліки». Враховуючи фіксовані ціни, програма «Доступні ліки» продемонструвала більший приріст в обсязі, ніж у вартісному вимірі, її частка ринку зросла з 3 до 6% у вартісному (UAH) вимірі. Децентралізовані державні закупівлі лікарень збільшили ринкову частку у вартісному (UAH) вимірі до 18% за МАТ у березні 2023 р. порівняно з 14% за аналогічний період минулого року. Збільшення відбувалося за двома напрямами: перший – це асортимент товарів, пов’язаних із війною, який закуповували певні лікувальні заклади; другий – щодо внутрішньо переміщеного населення (ВПН) (цей асортимент прямував за потоком ВПН).

Обсяг державних закупівель значно зріс і становить 40% від загального обсягу продажів ринку MAT за березень 2023 р., що на 9% більше, ніж у попередньому році. Централізовані закупівлі, а саме закупівлі міжнародних закупівельних агенцій (UNFPA, UNDP, Crown Agents) та закупівлі, здійснені Центральним закупівельним агентством «Медичні закупівлі України», значно збільшили свою ринкову частку – до 16% за MAT у березні 2023 р. порівняно з 11% за аналогічний період минулого року. Суттєво зросли вплив на ринок і важливість програми реімбурсації «Доступні ліки». Враховуючи фіксовані ціни, програма «Доступні ліки» продемонструвала більший приріст в обсязі, ніж у вартісному вимірі, її частка ринку зросла з 3 до 6% у вартісному (UAH) вимірі. Децентралізовані державні закупівлі лікарень збільшили ринкову частку у вартісному (UAH) вимірі до 18% за МАТ у березні 2023 р. порівняно з 14% за аналогічний період минулого року. Збільшення відбувалося за двома напрямами: перший – це асортимент товарів, пов’язаних із війною, який закуповували певні лікувальні заклади; другий – щодо внутрішньо переміщеного населення (ВПН) (цей асортимент прямував за потоком ВПН).

Ринок лікарських засобів

Загальний обсяг ринку ліків за весь воєнний рік за МАТ у березні 2023 р. становив 46 млрд грн або USD 1,2 млрд. Частка категорії лікарських засобів зменшилася переважно в роздрібному сегменті (-37% в натуральному і -28% у вартісному (UAH) вимірі), ніж у державних закупівлях (-26 і -21% відповідно).

Це призвело до збільшення загальної частки ринку держави до 33% за МАТ у березні 2023 р.

(проти 27% за МАТ у березні 2022 р.), включаючи програму реімбурсації «Доступні ліки». Важливо, що попри складну обстановку через війну держава навіть збільшила фінансування і покриває вже третину всього ринку ліків. Також суттєво зросла частка відшкодування за рахунок розширення програми «Доступні ліки» за такими категоріями, як цукровий діабет (інсулін), розлади психіки та поведінки, хвороба Паркінсона.

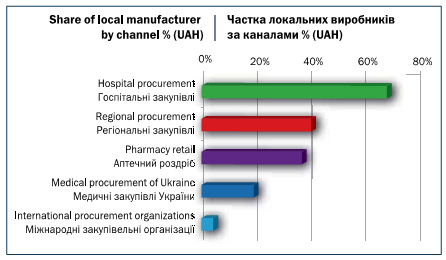

Елементи зростання ринку

Найбільший негативний вплив на ринок мав ефект зменшення натурального обсягу; також з ринку зникло трохи більше продуктів, ніж було запущено нових (-5% проти +4%). З ринку пішли індійські, російські та білоруські компанії, а також невеликі виробники з нішевою продукцією. Ціновий ефект позитивно вплинув на ринок (+14%), але був нижчим за показник інфляції (27% на рік)4.

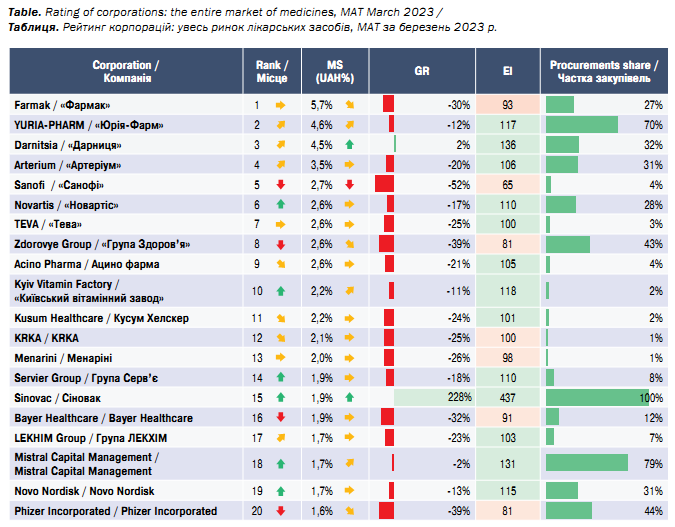

Імпорт і локальне виробництво

Україна завжди була традиційно потужним локальним виробником ліків. Із січня 2011 р. наша країна є членом PIC/s5. Виробники ліків мають сертифіковані, відповідно до вимог GMP, виробничі потужності, великі виробники експортують ліки по всьому світу. Важливо зазначити, що після значних коливань протягом перших місяців війни ринкова частка локальних виробників продовжила зростати і досягла 72,9% у натуральному і 40,3% у грошовому вимірі за результатами року війни.

В той же час частка ринку у вартісному вимірі (UAH) місцевих виробників суттєво відрізняється залежно від каналу: від 70% у лікарняних, 42% у регіональних закупівлях, 38% у роздрібному сегменті, 20% у закупівлях, які здійснює Центральне закупівельне агентство «Медичні закупівлі України», до 2% у центральних тендерах, що проводять міжнародні закупівельні організації. Найменша кількість місцевих виробників у централізованих закупівлях пояснюється високою часткою закупівель патенто-захищених препаратів, які входять до номенклатурних переліків та загальнодержавних програм.

Місцеві виробники мають вищу частку ринку безрецептурних продуктів (29% у UAH) порівняно з імпортом (24%) і середнім по ринку (26%). Ця частка загалом є стабільною протягом останніх 3 років. Рейтинг країн походження також залишається досить стабільним: місцеві виробники посідають 1-ше місце зі зростаючою часткою ринку, Німеччина та Індія – стабільно 2-ге та 3-тє місця, незважаючи на рішення деяких індійських компаній призупинити діяльність або навіть залишити український ринок. Китайські виробники відвойовують частку ринку (переважно за рахунок вакцини проти COVID-19).

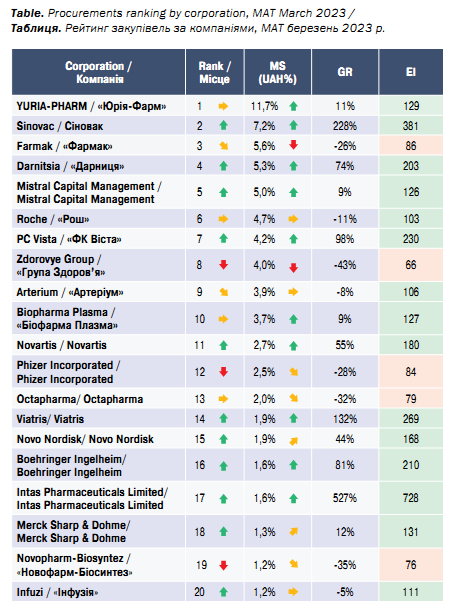

Зміни структури ринку та рейтинги

Не відбулося суттєвих змін у ТОР-10 роздрібного ринку. «Фармак» утримав лідерство, «Дарниця» наблизилася до нього, потіснивши «Санофі» на третю позицію. Положення компанії TEVA є стабільним, «Аcinо Фарма» та «Київський вітамінний завод» покращили свої позиції. Такі виробники, як «Артеріум», «Кусум Хелскер», KRKA і «Менаріні», навпаки, дещо втратили свої позиції в рейтингу, але залишилися в першій десятці.

У сегменті держзакупівель першість залишилася за «Юрія Фарм», за нею йде «Сіновак» (виробник вакцини від COVID-19). Компанія «Фармак» є третьою у цьому сегменті. «Дарниця» скоротила свою частку ринку, Mistral Capital Management, «Рош», «ФК Віста» і «Артеріум» значно покращили свої позиції у ТОП-10. «Група Здоров’я», розташована в Харкові, дещо втратила позиції, але все ще залишається у ТОП-10.

В ринковому асортименті продовжували зменшуватися продажі та частка ринку ін’єкційних антибіотиків, антитромботичних засобів (еноксапарин) та глюкокортикоїдів, характерних для періоду COVID. Також зменшилося споживання антиварикозних, протидіарейних препаратів та засобів для лікування горла і носа. Відповідно до значного зменшення окремих груп населення релевантні категорії також демонструють таку саму динаміку. Наприклад, популяція дітей зменшилася на 40% через міграцію, що призвело до зниження обсягу реалізації рідких дитячих лікарських форм, як-то: обсяг J01/DG (системні антибактеріальні препарати у пероральних рідких звичайних формах) зменшився на 56% порівняно з попереднім роком, R06/DG (системні антигістамінні препарати в рідких звичайних формах) – на 47% тощо. Також зменшилось споживання назальних (-56%) та вушних препаратів (-41%). Таким чином, групи продуктів, що переважно споживають діти і жінки, мали передбачувано нижчий попит через значне зменшення популяції саме цих груп населення.

Значно зросли продажі онкологічних препаратів, вакцин (завдяки великим пожертвам) та імунодепресантів. Крім того, змінилася структура їхніх продажів (враховуючи значні надходження адресної гуманітарної допомоги). Усе це пов’язане зі значним зростанням обсягу державних закупівель. Споживання інфузійних розчинів, гемостатиків, наркотичних анальгетиків, анксіолітиків, психолептиків, ненаркотичних анальгетиків тощо зросло. Також збільшилося споживання антигіпертензивних препаратів (особливо тих, що впливають на ренінангіотензинову систему).

Особливо слід відзначити збільшення споживання засобів з анксіолітичними та седативними властивостями (насамперед гідазепаму), а також багатьох інших, у тому числі препаратів рослинного походження. Обсяг продажу окремих товарів перевищив такий минулого року. Широке використання цих продуктів, можливо, компенсує відносно низьке споживання антидепресантів (навіть включення групи антидепресантів у програму реімбурсації «Доступні ліки» поки що не вплинуло на зростання їх споживання).

Чинники, які впливають і надалі впливатимуть на розвиток фармацевтичного ринку

Основним чинником стабілізації та зростання ринку будуть програми державного фінансування (базове гарантоване лікування в стаціонарах та подальший розвиток програми реімбурсації «Доступні ліки»).

У короткотерміновій перспективі педіатричні та гінекологічні групи продукції будуть витіснені тими, які орієнтовані на лікування посттравматичного синдрому, з подальшим зростанням частки препаратів для лікування хронічних захворювань та захворювань в осіб літнього віку.

Місцеві виробники та генеричні компанії й надалі матимуть перевагу як у роздрібних, так і в державних закупівлях завдяки широкому асортименту і доступності цін. Оригінатори матимуть потенціал продажів у великих містах із багатопрофільними та спеціалізованими приватними клініками. Ринок змінюється і буде й надалі змінюватися географічно. Західні регіони демонструватимуть переважне зростання відповідно до кількості ВПН, демографічного розподілу та розподілу доходів. Розвиток лікарень, пов’язаний з війною, їхнє оснащення сучасним хірургічним, ортопедичним, реанімаційним обладнанням, форсована підготовка та отримання персоналом колосального унікального клінічного досвіду створять основу для створення сучасних багатопрофільних національних клінік світового значення. Довгострокова перспектива передбачає значне зростання фармацевтичного ринку за підтримки широкої міжнародної коаліції країн, орієнтованих на післявоєнну відбудову та розвиток економічного потенціалу України на основі руху до членства в ЄС і НАТО.

Ірина Горлова,

директорка компанії SMD